正规网赌软件排行榜

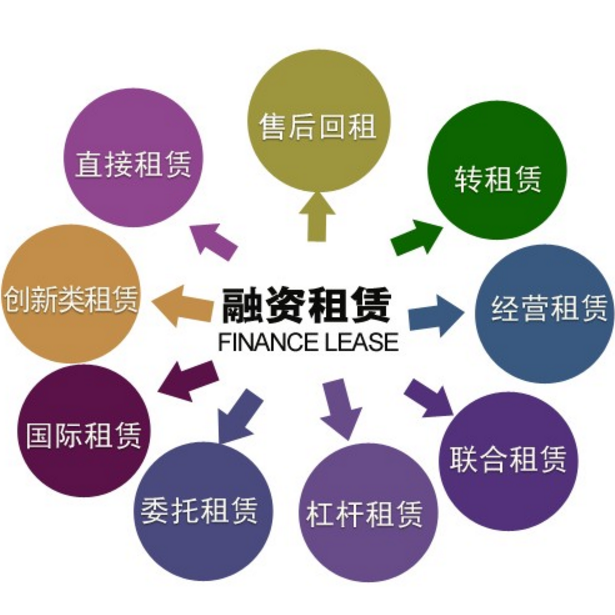

2021-04-07 来源:融资租赁的产品形式有很多,一般包括直接租赁、转租赁、售后回租、杠杆租赁、委托租赁、联合租赁等形式。其中直接租赁和售后回租(统称“两大主力产品”)是最主要的产品形式,大家非常熟悉。杠杆租赁、委托租赁较为少见,前者是将上游融资和下游产品有机结合的一种产品形式,核心仍然是直接租赁或售后回租;后者类似银行委托贷款,但是与委托贷款相比,不具有明显优势,如不进入征信系统等,因此也很少出现。联合租赁类似银团贷款,常见于大型融资项目或进行较为复杂的商业安排,本质上也没有超出两大主力产品的实质。

转租赁虽是个小众产品,却是本次《融资租赁公司监督管理暂行办法》中,除两大主力产品外明确提及的唯一产品形式。《融资租赁公司监督管理暂行办法》明确禁止“与其他融资租赁公司拆借或变相拆借资金”,未明示租赁公司“兼营与主营业务相关的商业保理业务”后,转租赁盘活资产、融通资金的功能越发突显,有望借此东风“焕发青春”!

1、起源

有制度规定的转租赁概念最早出现于2000年人民银行颁布的《正规网赌软件排行榜》(已废止)。此后,转租赁在银监会相继颁布的两部《正规网赌软件排行榜》(2007年版和2014年版)中彻底消失,却相继出现在商务部颁布的《正规网赌软件排行榜》(2005年版)、《正规网赌软件下载》(2013年版)和《正规网赌软件下载》(2019年)中。此外,2006年《正规网赌软件排行榜》也提及了转租赁,并给与了较高的地位。该草案将转租赁与售后回租一并列为“特殊形式”的融资租赁。

2、定义

《正规网赌软件排行榜》(2000年)第四十八条规定:

“本办法中所称转租赁业务是指以同一物件为标的物的多次融资租赁业务。在转租赁业务中,上一租赁合同的承租人同时又是下一租赁合同的出租人,称为转租人。转租人从其他出租人处租入租赁物件再转租给第三人,转租人以收取租金差为目的的租赁形式。租赁物品的所有权归第一出租人。”

《正规网赌软件排行榜》(2006)第三条第三款规定:

“转租赁是融资租赁合同的承租人作为出租人将同一租赁物进行再次融资租赁的形式。租赁物的所有权归第一出租人。”

草案虽然没有颁布施行,但是无论是起草机构权威性还是行文表述,草案的定义相对简洁精准,考虑到2000年《正规网赌软件排行榜》已废止,倾向选用草案的定义。

3、主体

转租赁涉及三方主体,出租人、转租人(又称第二出租人或第一承租人)和承租人。出租人是否为租赁公司没有必然要求,其主要提供租赁物出租或融资服务。转租人应为融资租赁公司,是转租赁关系中主角。转租赁业务是指转租人开展的“转”租业务,按照《正规网赌软件排行榜》第二十一条的规定,租赁公司应对转租赁资产“分别管理,单独建账”。

4、建账

融资租赁的产品中,曾明确提出单独建账要求的只有两种产品,分别为委托租赁和转租赁。该等规定最初出自于《正规网赌软件排行榜》(2000年)第二十一条:

“金融租赁公司作为受托人经营的委托租赁财产和作为转租人经营的转租赁财产独立于金融租赁公司的其他财产。金融租赁公司应当对上述委托租赁、转租赁财产分别管理,单独建账。公司清算时,委托租赁和转租赁财产不作为清算资产。”

个人认为,从债权角度看,委托租赁和转租赁形成的资产对租赁公司(受托人或转租人)的意义是不同的。委托租赁中,受托租赁公司不承担租赁资产的实质风险,其只提供“通道”服务,收取服务费,资产单独建账实有必要。转租赁则不同,转租人承担了实质风险,转租人支付租金的义务不会因承租人是否支付租金得以豁免(特别是融资性转租赁业务)。所以,本质上转租赁资产对转租人来讲与一般租赁资产没有本质区别;对出租人来说,其提供资金或租赁物只是对象特殊,实质风险没有因此发生改变,本不必单独建账。

从租赁物权属角度看,委托租赁和转租赁项下的租赁物所有权归属于委托人或出租人,不属于受托租赁公司或转租人,委托租赁和转租赁财产因此不作为清算资产。这应该就是两类业务“分别管理,单独建账”的理论基础。问题是,有哪家租赁公司会将融资租赁业务项下租赁物作为资产入账呢?

5、模式

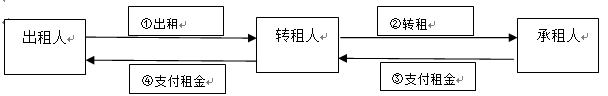

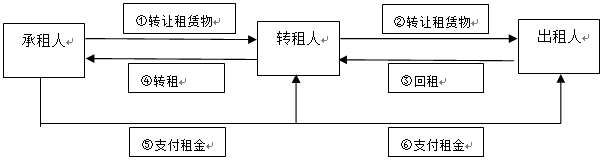

转租赁主要模式大致有两种,结构分别见模式1和模式2。

模式1:

模式2:

6、分类

按照产品形式分类,转租赁可分为直租型转租赁(模式1)和售后回租型转租赁(模式2)。

模式1中,出租人将租赁物出租给转租人,转租人经出租人同意后将同一租赁物转租给承租人,承租人向转租人支付租金,转租人向出租人支付租金,整个过程是一个封闭的物流—资金流的融物模式。

模式2中,承租人将自有资产转让给转租人,转租人将该资产再次转让给出租人,出租人支付受让款通过转租人支付给承租人,承租人获得融资;出租人将资产回租给转租人,转租人转租给承租人;承租人向转租人支付租金,转租人向出租人支付租金;整个过程是一个资金流—物流—资金回流的融资模式。

实践中,模式2是一种较为理想的状态。经常出现的情形则是转租人与承租人已完成融资租赁交易,转租人将租赁物转让给出租人获得融资后再回租租赁物,以确保承租人“平静”使用租赁物。为避免纠纷,建议三方签署协议,确保承租人知晓或同意该项交易信息。

按照实现功能分类,转租赁亦可分为增信型转租赁(模式1)和融资型转租赁(模式2)。上文已分析模式2的融资属性,下面主要说说模式1的增信属性,举例说明如下:

A国X飞机制造商拟向B国Y航空公司出售大型客机,Y航空公司提出采用融资租赁方式,X飞机制造商担心Y航空公司的资信,于是选择B国Z融资租赁公司作为转租人开展转租赁业务。Z租赁公司和Y航空公司均为本国企业,沟通、服务、管理相对容易;Z租赁公司系持牌金融机构,引入交易后,原本的交易基础由商业信用变更为金融信用,对于降低融资成本,确保交易安全有一定助力。

7、猜想

写到这里,笔者大胆猜测,转租赁的增信、融资功能可能也是其从金融租赁公司监管办法中消失的缘由。金融租赁公司是国内早期主要的租赁公司,承担着引入境外资金、设备支持国内建设的任务。随着经济高速发展,我国已从单纯的资本输入国转变为资本输入和输出并存国,金融租赁公司的实力逐渐增强,加之其可以从事同业拆借,吸收股东存款业务,融资手段丰富,在转租赁业务中越来越多地扮演出租人的出资角色,转租赁的主角——转租人则逐渐转变为非金融租赁公司担当。当然,不可否认,业内一些实力强大的非金融租赁公司也是转租赁业务中出租人的“专业选手”,比如笔者所在的租赁公司,多年来鼎力支持业内转租赁业务不断发展。